在DEFI概念越来越火爆的背景下,流动池也成为了投资者经常接触到的专业术语,再解释流动池概念之前,大家先来了解一下流动性到底指的是什么,流动性指的是我们能够以当前的市场价值将一项资产转换为现金的难易程度,资产的流动性对交易者来说至关重要,高流动性意味着更快的交易结算,因此了解清楚流动池对投资者来讲十分重要,那么虚拟货币流动池到底是什么意思?下面C18快讯小编就给大家详细解释一下。

流动性池是一种投资工具,旨在为一种或多种数字资产提供流动性。在这些数字资产市场平台上的其他DeFi协议能够根据需要交换或清算代币。池子的资产和流动性越大,那么在去中心化交易所的交易也会更容易,速度会更快。

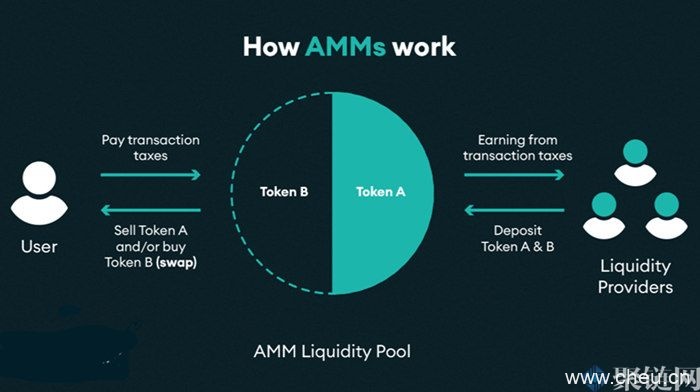

流动性池激励流通量提供商将代币置于风险之中以便为其他不可交换的代币提供流动性。当用户清算其持有的代币资产时,智能合约会自动将兑换费用按比例分配给池子里的流通量提供商,以保证该池子的总体流动性。

通过去中心化加密货币市场的流动性,DeFi交易所不需要依靠中央托管人来促进和操纵交易,只需用智能合约来执行点对点或针对流动性池的交易,从而消除了传统意义上的交易对手风险。

一般来说,一个流动性池会有两种代币,这两种代币形成一个新的交易对市场。DAI/ETH可以作为一个很好的流动性池范例,它在Uniswap上相当受欢迎。

当一个新的流动性池被创建时,第一个流动性提供者(Liquidity Provider,LP)会设定在池中的初始价格,LP会被驱使着让池中的两种资产维持等价值。如果池中的初始价格,与全球市场价格脱节,那就会立即产生一个套利空间,让LP损失资金。对于后续加入资金池的LP来说,同样会面临这样的风险。

当流动性池获得流动性时(可理解为注入资金),LP会获得一个特殊的LP代币,代表着他们提供了多少比例的流动性。

当交易是由此流动性池所促进时,0.3%的交易费用会按照比例分给所有LP代币的持有者。如果LP想要抽回他们提供的流动性资金,其所代表的LP代币就必须被销毁。

每次有LP代币被销毁,就会根据确定性算法 (Deterministic algorithm) 启动价格调整,这样的机制,也就是自动化做市商 (Automated Market Maker,AMM)。

而在每一种不同的协议中,他们所用的AMM算法都有些不一样。基础流动性池 (basic liquidity pool),像是Uniswap,使用的是恒定乘积做市商算法 (constant product market maker algorithm):x*y=k,让x代币数量与y代币数量的乘积,永远等于常数k。

正因为这样的演算法,流动性池可以永远提供流动性,无论交易多大。主要是因为,当某代币的需求增加时,这个算法会一直增加它的价格。

这种流动性池的重点在于,代币的比例支配着价格。

举例而言,在DAI/ETH的池子中投入DAI买入ETH,就会造成ETH的价格上升,而DAI的价格会下降。

价格移动的幅度,则是依据交易的大小、池子的大小而定。越大的池子,就能承受越大的交易量,对价格的冲击也比较小(也就是所谓的滑价Slippage)。总之,越大的池子可以乘载越大的交易,而且产生的滑价比较小。

因为大池子滑价比较小,可以带来更好的交易体验。有些协议,像是Balancer,开始给予LP更多的奖励,以吸引流动性,这样的过程,就叫做“流动性挖矿” (liquidity mining)。流动性池、自动化做市商的概念很简单,但也很有用。如果我们不用中心化的订单簿,那我们就不需要做市商的外部支持。

上述的流动性池机制,被用于Uniswap,他们是最基础的流动性池。其他流动性池复制了这样的概念,并且加入了一些有趣的想法。

像是Curve,他们发现Uniswap的AMM机制,在两种价格相近的资产间,运作的并不顺利。像是稳定币,或是同一种代币的衍生产品(像是WETH/SETH)。Curve池子的演算法,在交易这一类型代币时,可以提供更低的手续费,还有滑价也会更低。

还有另外一种流动性池的例子–Balancer,他们发现我们不需要把池子里的资产限制为两种。Balancer容许一个池子内可以至多放入八种资产。

以上内容就是对虚拟货币流动池是什么意思?这个问题的解答,现在投资者已经知道了流动池的概念,现在市场中的资深投资者已经开始研究流动性挖矿,这是一种通过加密货币持有者锁定或抵押收益矿池中的加密货币来产生奖励的方式,投资者为了获得奖励,将资金添加到流动性池中,使其成为流动性提供者,并从操作流动性池的DeFi平台产生的费用中获得回报,不过这个概念比较复杂,操作方法也更麻烦,如果投资者想要深入了解的话可以在C18快讯网站中查看相关讲解。